NOTES > FUSIONS ET ACQUISITIONS

- La Valeur et le Prix

- Conference sur les métiers du M&A à La Sorbonne - novembre 2014

- La Dette Financiere Nette (DFN)

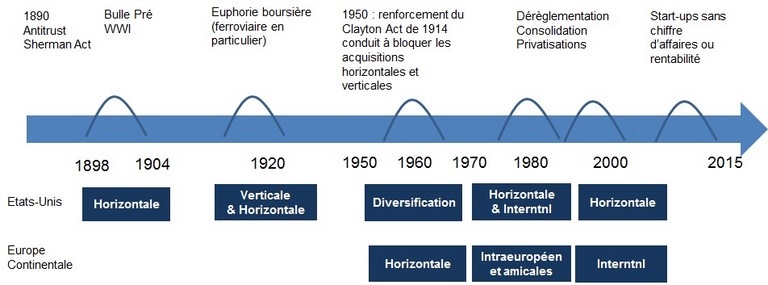

- Histoire des fusions & acquisitions

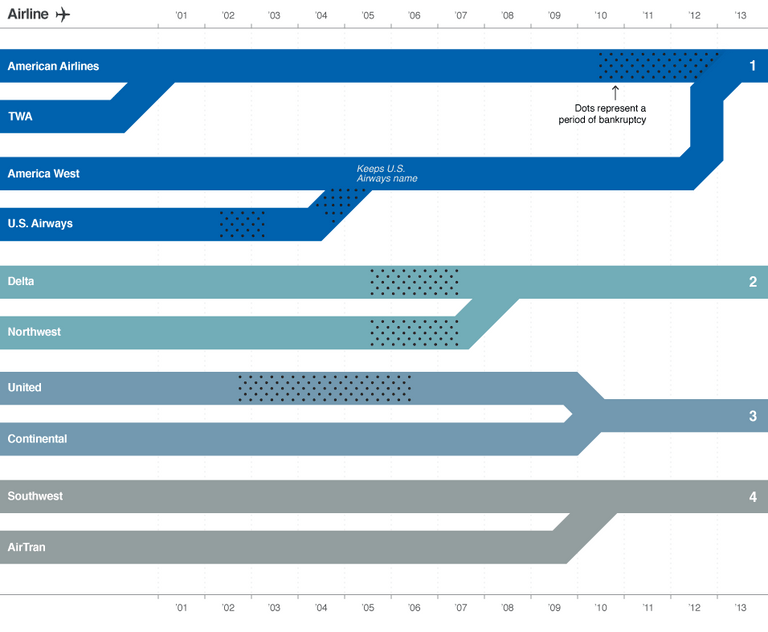

- Consolidation du secteur aérien aux Etats-Unis

- Consolidation du secteur des banques aux Etats-Unis

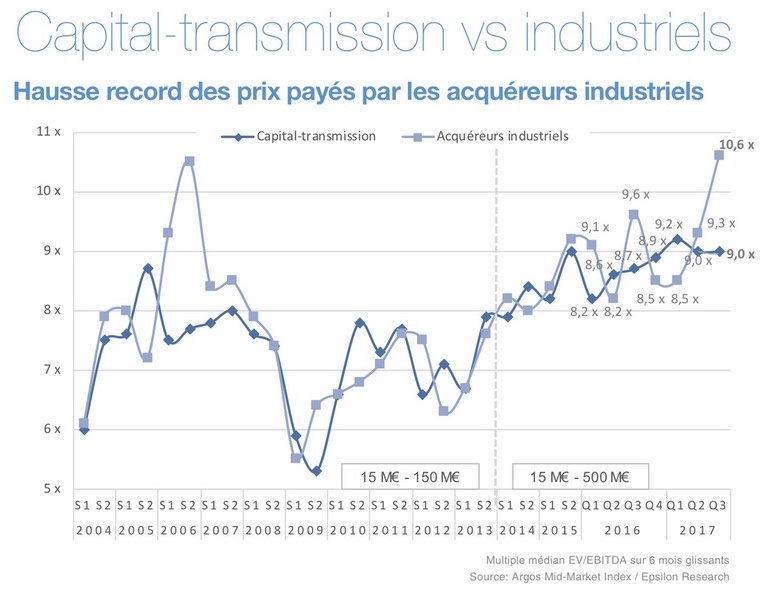

- VALORISATION MID-CAPS : MULTIPLES D'EBITDA (INDUSTRIELS ET FINANCIERS)

La Valeur et le Prix

Enseignement "cartesien" à base de mathématiques

Deux familles d'approches :

- Objectfs :

- établir une valeur "statique" de la société, c'est à dire une valeur qui n'intégre pas le futur de la création de richesse.

- Résultat : valeur de titres

- Modalités :

Le bilan comptable constitue la base de départ : il existe au moins 1 an bilan annuel par société.

A partir de ce bilan, la valeur de la soicété doit correspondre aux "fonds propres" comptables (Actif Net du PAssif), c'est à dire :

les actifs (immobilisations matériels (machines) et imatériels (brevets, fonds de commerce, marques etc), les créances (en général créances clients) et la trésorerie

moins

Les passifs : les dettes, les provisions

Pour mieux refleter la valeur d'une société à un autre moment que la date de son bilan (souvent le 31 décembre), l'approche proposée permet de mettre à jourt l'acitf et de le passif, on parle de la détermination d'un Actif Net Réévalué.

2. L'approche dynamique avec prise en compte de la rentabilité

- Objectifs :

- Etablir une valeur "statique" de la société, c'est à dire une valeur qui n'intégre pas le futur de la création de richesse.

- Résultat : valeur d'entreprise

- Problématique : il faut déterminer une dette financière nette à retrancher ou ajouter en cas de trésorerie positive

Comparaison au marché

Utilisation de multiples d'aggrégats financiers de la société (Excédent Brut d'Exploitation Résultat d'Exploitation, Résultat Net)

Ces multiples proviennent de transactions comparables ou de statistiques boursières

Tout la difficulté réside dans la bonne définition des agrégats, du choix des multiples et de la pertinence des sociétés retenues pour la comparaison. La pratique et l'expérience font la différence.

Prise en compte des profits futurs estimés

Le Business Plan détaillé de la société pour les prochaines années va servir à déterminer les cash flows futurs de la société. Ces cash flows seront ensuite ramenés à la valeur d'aujourd'hui (on parle d'actualisation). La méthode s'appelle DCF chez les anglo-saxons (Discounted Cash Flows).

La méthode repose sur la confiance et la solidité des hypothèses retenues pour la construction du business plan. Elles peuvent être discutables, c'est ici que le la science (mathématiques) rencontrent les imperfections de l'économie.

Variante : méthode des flux espérés

Approche anthropologique de la valeur et du prix.

Le prix résulte d'un rapport de force entre vendeur et acheteur. En économie le prix peut concerner (du plus concret au plus abstrrait) :

- un salaire

- une matière première

- un bien

- un appartement

- une société

- une idée

Selon la rareté, l'évaluation s'avère plus ou moins délicate. Plus il est facile d'indentifier un marché (avec des prix actuels et des descriptifs d'"objets échangés"), plus il est facile de déterminer un prix. C'est ici que l'on s'aperçoit que cela marche bien pour ce qui est standard :

- certains salaires de postes répandus

- les matières premières

- les biens

Pour le reste, les comparaisons se font de manières approximatives ou par déduction.

L'aspect subjectif d'un marché existe car il n'est pas omniscient. Deux éléments exogènes doivent être pris en compte :

- la macro-économie : le contexte de taux d'intérêt influence l'évolution de la valorisation de sociétés

- les effets psychologiques de mode

1. Les biais

Une société sous LBO

Une société en difficulté

Une société très recherchée

Modalités de paiement : complément de prix conditionné à de futurs résultats

Garanties

Conditions : implication du cédant, autres contraintes intégrées dans le prix

Bibliographie

Conference sur les métiers du M&A à La Sorbonne - novembre 2014

Présentation sur les aspects opérationnels des métiers de Fusions & Acquisitions

Professeur du Master : M. Raimbourg

La Dette Financiere Nette (DFN)

Histoire des fusions & acquisitions

Vague 1 / Début du 20ème siècle

Constitution de monopoles dans les secteurs déjà bien développés : Acier, Papier, Emballage, Chimie, Sucre, Textile. Les acquisitions sont horizontales : les acheteurs achètent des concurrents directs pour gagner des parts de marcfhé et faire des économies d'échelles.

Vague 2 / Années 20 (euphorie pré crise de 1929)

Une autre tendance apparaît : les acquisitions verticiales. Les acheteurs remontent ou descendent dans la chaîne de valeur de leur secteur (acquisitions d'un fournisseur ou d'un distributeur).

Les acquisitions horizontales se développent dans de nouveaux secteurs : àprès les industries, les Utilities & Services se concentrent. On observe aussi en même temps des déconcentrations sur les monopoles de la vague 1.

Vague 3 / 1950-1960

Aux Etats-Unis, l'économie se financiarise, c'est l'apparition d'opérations de diversification. Des conglomérats se développent commme...De 1950 à 1976, le taux de Groupe monoactivités passe de 30% à 8%.

En Europe, une vague horizontale identique à la première vague américaine démarre dans les années 50.

Vague 4 / Fin années 80

L'économie se mondialise. Les Etats-Unis sont les premiers à consolider leurs positions à l'étranger. Sur leur marché domestique, les acquisitions horizontales sont de retour dans de nouveaux secteurs : Banques, Télécoms,

Pétrole, Gaz, Transport aérien. Certaines opérations deviennent "hostiles". Les financements en cash sont privilègiés.

L'Europe se synchronise avec les Etats-Unis et connaît, elle aussi, les mêmes typologies d'opérations au sein de son marché intérieur.

Démentellement du Groupe ATT en 6 RBOC (Regional Bell Operating Companies : Bell Atlantic, NYNEX, SBC, Pacific Telesis, US West, Bell South).

Vague 5 / Fin années 90

Poursuite d'opérations horizontales aux Etats-Unis mais cette fois avec des modes de financements plus variés dont les échanges d'actions (les bourses augmentent fortement à la fin des années 99).

Europe : les grands groupes profitent de l'ouvertures des marchés à l'étranger et de nombreuses privatisations.

Le monde de l'Internet (la nouvelle économie) est en train de naitre sur les PC/Mac grâce aux Télécoms. Une bulle spéculative s'est formée d'abord aux Etats-Unis puis en Europe (AOL, MCI Worldcom). Certaines sociétés sans chiffre d'affaires ou rentabilité se vendaient à des prix très élevés.

Vague 6 / Années 2000

Fin de la spéculation sur les entreprises du monde de l'Internet en 2000/2001. De nombreuses sociétés technologies s'éffondrent en bourse.

Le développement de l'Internet mobile s'accélére à partir de 2006 (lancement de iPhone chez Apple) et une nouvelle dynamique démarre : bouillonnement de créations de start-ups dans les secteurs des nouvelles technologies et d'Internet.

Les GAFA (Google, Apple, Facebook et Amazon) achètent de nombreuses start-ups. Les montants investis restent néanmoins modestes par rapport à leurs niveaux de trésorerie de plusieurs milliards de dollars. Les opérations à plus d'un milliard de dollars restent limitées et concernent surtout Google.

- Google : Motorola (2011), Waze (2013), Nest (2014), AOL (2005)

- Apple : Beats (2014) et beaucoup de petites sociétés spécialisées dans des composants

- Facebook : WhatsApp (2014), Oculus (2014), Instagram (2012)

- Amazon : beaucoup de petites sociétés avec peu de notoriété

En parallèle les géants concurrents chinois se développent aussi, on parle des BATX :

- Baidu (Google),

- Alibaba (Amazon),

- Tencent (Facebook)

- et Xiaomi (Apple).

L'histoire est la même : 4 majors au service des besoins fondamentaux du clients : les amis (Facebook), le savoir (Google), les choses (Amazon), le tout embarqué (Apple).

Achèvement de la vague de reconcentration dans les Télécoms. Il ne reste plus que trois groupes : SBC (ATT, Bell South, Ameritech), Verizon (Bell Atlantic, Nynex) et CenturyLink (US West, Pacific Telesis)

Tendances mondiales par secteurs :

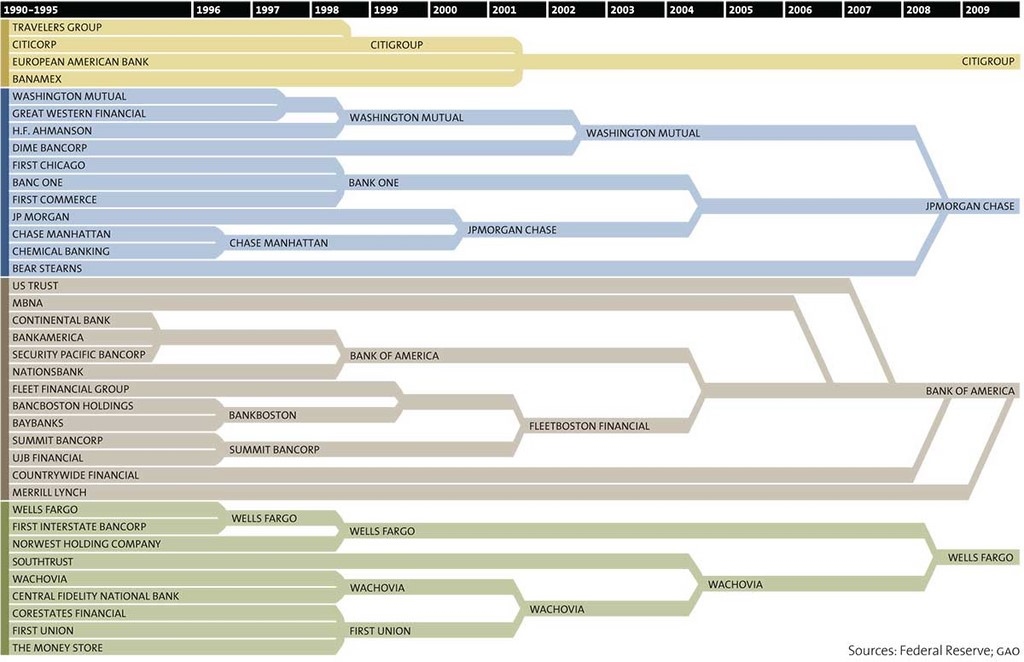

Consolidation du secteur des Banques en Europe (2000-2006), l'opération symbolique est le montant record du deal ABN AMRO / RBS (~100 milliards de dollars), puis vague défensive aux Etats-Unis post crise des subprimes

Consolidation du secteur aérien aux Etats-Unis et en Europe

Pétrole : Exxon Mobil (1999)

Pharmarcie : Glaxo/Smithkline (2000), Sanofi/Aventis (2004), Pfizer/Warner Lambert (1999)

Consolidation du secteur aérien aux Etats-Unis

Consolidation du secteur des banques aux Etats-Unis

VALORISATION MID-CAPS : MULTIPLES D'EBITDA (INDUSTRIELS ET FINANCIERS)